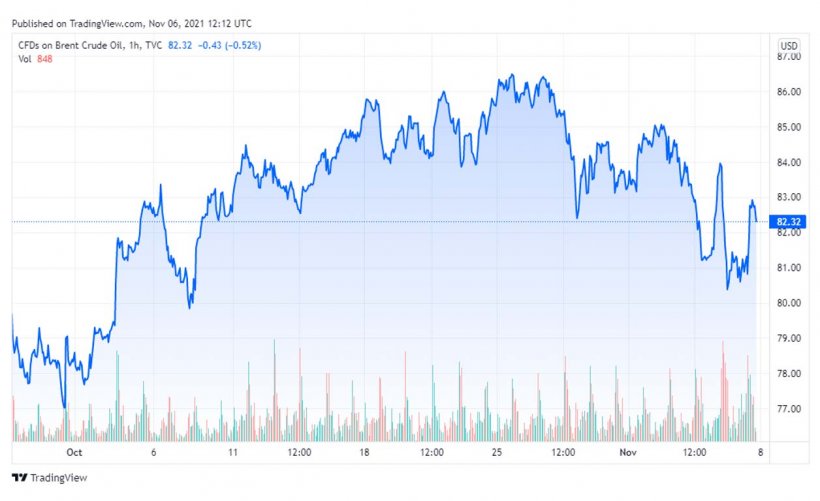

Durante este mes de octubre, el precio del barril de Brent ha ido subiendo de forma constante, con un precio medio de 83,4 $, frente a los 74,49 $ del mes de septiembre, lo que supone un aumento de cerca de un 12%, aunque la mayor subida se ha dado durante los últimos doce meses, en los que el precio de Brent se ha incrementado casi en un 108%.

En el mercado se sigue observando una tendencia alcista de los precios, acercándonos a las importantes resistencias de los 86,74 $, precio máximo en el 2018, y a los 90 $, el máximo de mayo del 2010, que en el 2012 actuó como resistencia y soporte. Lo que podría hacer que los precios se estabilizaran cerca de este nivel, aunque solo sería en el corto plazo.

Cereales

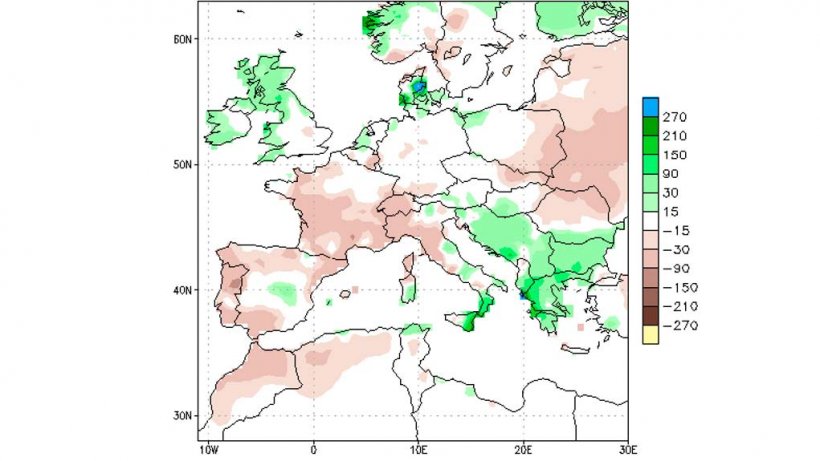

A nivel meteorológico, en la mayor parte de Europa las condiciones climáticas han sido favorables, lo que ha permitido un buen progreso de las siembras de invierno y de los trabajos de los cultivos de verano. Aunque la sequía, que ha persistido en el sur de Rumania, ha afectado negativamente a las siembras de los cultivos de invierno, y, por otro lado, las abundantes lluvias en el sur de Bulgaria y Grecia, han generado retrasos en los trabajos de cosecha de los cultivos de verano.

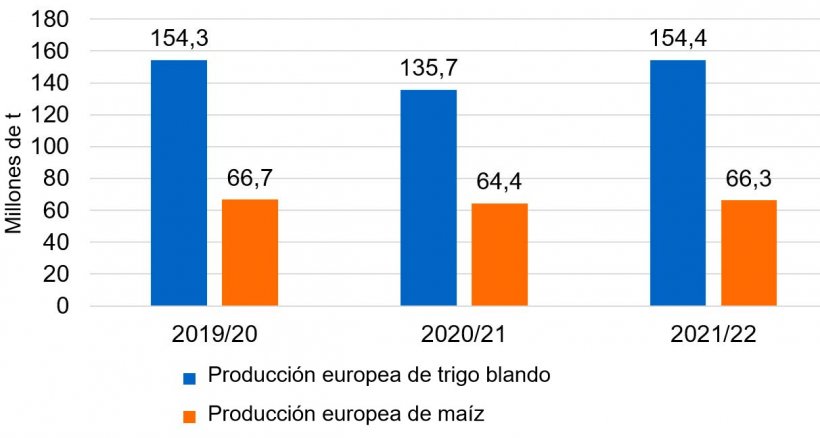

En el informe de octubre del USDA, reflejado en la tabla 1, vemos que la cosecha mundial de trigo para el 2021/22 se reduce en 4,4 Mt, aunque sigue 1,2 Mt por encima del 20/21. Esta caída de la producción a nivel mundial se debe a la reducción de las producciones en Canadá (-2 Mt) y los EEUU (-1,4 Mt). La cosecha europea se sitúa 18,7 Mt por encima de la previa, debido a los incrementos de la producción en Francia (7,2 Mt), Rumania (3,9 Mt) y Bulgaria (2,3 Mt), mientras que se reduce en España en 374 mil t.

Tabla 1. Previsión del USDA de octubre 2021 de la producción de cereales y variación respecto a la previsión de septiembre (Mt).

| 2020/2021 | 2021/2022 | |

|---|---|---|

| Producción mundial (Mt) | ||

| Trigo | 774,7 1,1 | 775,9 4,4 |

| Maíz | 1115,5 1,6 | 1198,2 0,4 |

| Producción europea (Mt) | ||

| Trigo | 135,7 0,1 | 154,4 0,4 |

| Maíz | 64,4 0,1 | 66,3 0,8 |

La previsión de la cosecha mundial de maíz para el 2021/22, este mes, se incrementa en 400 mil t, y sigue muy por encima de la producción de la campaña previa (+82,7 Mt). Este aumento se debe principalmente a la subida de la producción en la UE (+0,8Mt) y los EEUU (+0,6 Mt), mientras que cae en Ucrania (-1 Mt).

Cabe destacar que se estiman unas importaciones de maíz por parte de China de 26 Mt, de las cuales se estiman unas 11 Mt ya comprometidas de los EEUU.

Para la campaña 2020/21, el USDA, disminuye la cosecha mundial de trigo en 1,1 Mt a 774,7 Mt, 12,4 Mt por encima del 19/20, con una cosecha europea de trigo que sube en 100 mil tm a 135,7 Mt, cerca de 19 Mt menos en un año, principalmente por las reducciones en Francia (-10,6 Mt), el Reino Unido (-5,94 Mt) y Alemania (-893 mil tm), mientras que en España se espera que la producción se recupere en 2,14 Mt.

Y para el maíz, la cosecha mundial 20/21, baja en 1,6 Mt, 3,1 Mt por debajo del 19/20, principalmente por la bajada de la producción en los EEUU (-1,8 Mt). Destacamos que las exportaciones en Brasil caen en 2 Mt, mientras que las importaciones en la UE-28 suben en 200 mil tm a 14,2 Mt y las chinas en 2 Mt a 28 Mt.

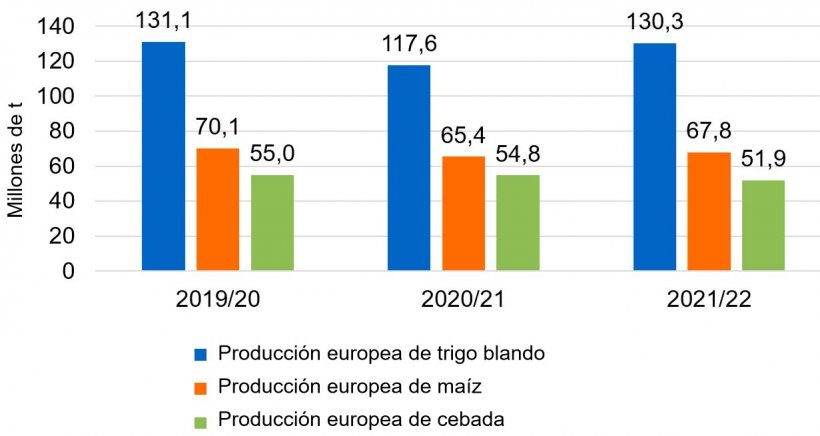

La Comisión Europea, este mes, para la campaña 2021/22, prevé una reducción de la producción de trigo blando de 700 mil tm a 130,3 Mt (aunque sigue cerca de 13 Mt por encima de este año), la del maíz cae en 1 Mt a 67,8 Mt (aunque sigue 2,4 Mt sobre el 2020/21) y la de la cebada en 500 mil tm a 51,9 Mt (quedando 2,9 Mt por debajo de esta campaña).

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los 280€/t (16 euros más desde septiembre) para el disponible en el puerto de Tarragona, el trigo sobre los 302 €/t para el disponible en el puerto de Tarragona (29 euros sobre la cotización del mes pasado), y, la cebada destino Lleida en unos 300€/t (54 euros más en un mes y 21 euros por encima del maíz destino Lleida).

Este incremento en los precios del trigo, la cebada y el maíz se dan por la gran volatilidad a nivel internacional, tras la reducción de la producción mundial de trigo en el informe mensual del USDA, la falta de disponibilidad tanto en el interior como en el puerto, el retraso en la cosecha del maíz, los problemas de calidad de los trigos europeos, la fortaleza de los precios del petróleo y la energía, y la dificultad de encontrar transporte terrestre para traer materias primas.

El precio del trigo nacional se sitúa 3 euros por encima de puerto, con la falta de disponibilidad y la dificultad de los medios de transporte, y, el maíz nacional se encuentra 1 euro por debajo del de puerto, presionado por los trabajos de cosecha.

Oleaginosas

Este mes, el precio de la harina de soja se reduce 4 €/t a 404 €/t, siendo la materia prima más estable dentro de la gran volatilidad que se está viviendo en los mercados, con un clima que está siendo favorable para las cosechas de los EEUU y unos buenos rendimientos. El precio de la harina de colza se incrementa 23 €/t hasta los 320 €/t, con muy poca disponibilidad, y, volvemos a tener oferta de harina de girasol, que se sitúa en 305 €/tm, con las llegadas a puerto.

Durante este mes de septiembre, el precio del aceite de palma sigue aumentando su precio con firmeza en 75 €/t, con la subida de los futuros, el de la grasa animal en 120 €/t, con una oferta que sigue siendo muy limitada y la fortaleza de los precios de la energía y del petróleo, y, el del aceite de soja en 48 €/t, con unos futuros que suben y un dólar ligeramente más débil.

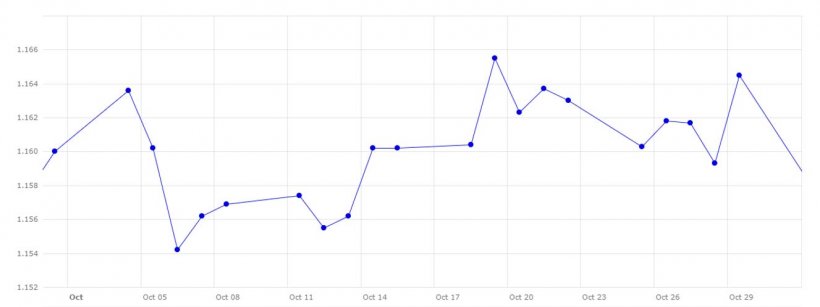

Durante el mes de octubre, el euro se fortalece muy levemente frente al dólar, con una recuperación de un 0,4%. El euro empezaba el mes situado en 1,1600, para terminar, cerrando, en 1,1645.

Esta ligera fortaleza del euro frente al dólar se ha dado por las siguientes noticias:

- Las buenas perspectivas en el mercado laboral de los EEUU, con las tasas de desempleo más bajas desde que comenzó la pandemia, incrementa la confianza de los consumidores, lo que apunta a una consolidación del crecimiento económico en el país.

- A pesar de la elevada inflación publicada este mes en los EEUU (5,4% interanual), el mercado ya cuenta con que la FED comience a retirar los estímulos financieros a partir del segundo semestre del 2022.

- Los datos de la inflación europea alcanzaron el 3,4% interanual a final de septiembre, con lo que los representantes del Banco Central Europeo no se darán mucha prisa en quitar el apoyo financiero.

Durante este próximo mes de noviembre, deberemos de seguir pendientes de cómo avanza el aumento de los casos de Covid-19, por la variante delta, y las nuevas restricciones en Europa, y ver cómo afecta todo ello en la economía, la demanda, la logística de las materias primas, las bolsas y los tipos de cambio.

Así mismo, deberemos de estar pendientes de la evolución de los precios del petróleo, la energía y los biocombustibles, que presionan al alza el precio de los aceites vegetales. También seguiremos de cerca la disponibilidad de las materias primas tanto en el puerto como en el interior y de cómo afectan los problemas de transporte. Y en el próximo informe mensual del USDA, si se incrementan la producción de maíz y soja en los EEUU, con unos buenos rendimientos.